Modelb@nk5.0未来银行架构

“乾坤”企业级数智底座

平台级产品

银行行业解决方案

咨询规划

行业数字化转型

- 系统概述

- 行业痛点

- 产品特点

- 产品优势

- 整体架构

- 应用场景

- 相关案例

系统概述

神州数码融信的“综合收单服务平台”诞生于银行零售转型、消费金融以及互联网金融服务高速发展的时代。搭建综合性的收单服务平台,以前瞻的视野,从顶层设计开始,打造开放通用、扩展性强、性能优越的一体化收单业务运营平台;借助智能POS、收款APP、聚合二维码(一码付)、等移动收单设备,结合收单场景,拓宽金融机构业务范围,为合作商户提供多种收银场景的解决方案;为行内外系统提供统一的收银网关,通过多支付通道与互联网商户对接,最大化提高客户体验;全面满足线上线下多种支付渠道聚合发展、传统智能设备集成管理、增值服务无缝扩展等运营需求;且满足监管对金融机构提出自主发展收单业务要求的服务平台。

行业痛点

-

银行需构建互联网生态基础能力构建互联网生态账户体系、清算体系、核算体系、产品体系等,提升互联网生态的业务产品创新能力;在技术架构设计方面,支持高并发、海量数据运算处理能力。

-

银行需构建互联网支付体系整合银行现有支付结算资源,包括移动端线上通用支付、聚合支付、银联代收付、在线收单等功能,逐步构建银行线上支付中心、收单中心、订单中心和支付路由,在实现线上收单业务的基础上,支持线下收单业务功能接口,不断丰富银行支付结算功能。

-

银行需构建产品输出能力构建开放能力,支持API/Android/IOS/H5/小程序等多种方式,嵌入到第三方应用场景,实现第三方平台标准化对接,更好地输出银行产品,逐步构建开放的互联网生态。

-

银行需提升引流获客能力通过快速与第三方平台对接,对第三方平台客户的金融需求进行分析,有针对性开发金融和非金融的产品和服务,把第三方平台的客户引流并转化为银行客户。

产品特点

神州数码综合收单平台是为银行提供的自营收单平台。

-

服务对象包括线上平台商户、线下特约商户(含个体工商户、中小微商户、普通商户及连锁多层级商户)和C端消费者。

-

主流支付方式聚合微信支付、支付宝支付、银联云闪付、QQ钱包、京东钱包等主流支付方式;聚合本行账户(含权益账户)。

-

实现二维码主被扫通过静态码牌、收款APP、智能POS、小白盒等多种收单介质实现二维码主被扫。

-

为商户提供收款服务通过APP/PC等形式为商户提供收款服务,包括交易流水查看、收银员管理、收款数据、对账单查询下载、门店经营报表等收银经营服务。

-

提供网页/小程序服务为行内运营人员提供网页/小程序服务进行快速进件、移动审批、消息提醒及数据查看服务。

-

完整解决方案提供商户分润分账、商户商圈、风险评级、会员积分、活动运营、阶梯费率、定制化结算服务等完整解决方案。

-

开放式的平台综合收单平台是开放式的平台,支持行内自建自营同时又可将收单能力以标准API形式输出。

-

多渠道7×24小时经营满足银行收单业务多渠道7×24小时经营的需求,助力银行提高收单业务营运水平和风险控制能力,高效保障资金清算效率和资金安全,加速银行零售转型。

产品优势

-

支持多种支付介质支付方式支持主扫、被扫,按照银联二维码生成标准生成静态码、动态码。

-

支付渠道支持微信、支付宝、银联二维码、QQ钱包、京东钱包、华为钱包。

-

线下收单模式多样提供给商户的收银服务介质包括静态台牌、收款APP、商户PC服务端、智能POS、商户PC服务端分商户PC收银和商户PC服务,根据商户类型及不同经营服务种类展示不同功能模块。

-

线上线下一体化商户服务具有统一的商户管理系统:实现线上线下多渠道商户的统一管理、高效入网。

-

全支付场景覆盖的电子会员服务多等级会员权益管理、会员互动活动、会员资金储值、多维度数据营销多层级商户管理及结算体系。

-

银行自主可控的运营服务支持银行自建支付场景,自主管理商户,满足行内对反洗钱、反欺诈、司法查冻扣、反盗刷等金融机构风险控制的硬性管理要求。强大且灵活的后管运营系统为银行运营人员提供服务工具,从参数管理、商户入驻、商户管理、安全管理到风控管理的全方位运营服务。

-

完全满足监管要求全面符合监管要求,包含:中国人民银行发布的《关于进一步加强无证经营支付业务整治工作的通知》(银办发[2017]217号文)、《(2017-281号)人行关于规范支付创新业务的通知》以及《(2017-296号)人行关于印发条码支付业务规范(试行)的通知》、【2019年】85号《中国人民银行关于进一步加强支付结算管理防范电信网络新型违法犯罪有关事项的通知》。

-

支持商户在线录入和统一审批,精准专业的商户营销管理支持银行为商户配置营销活动和商户自创活动。

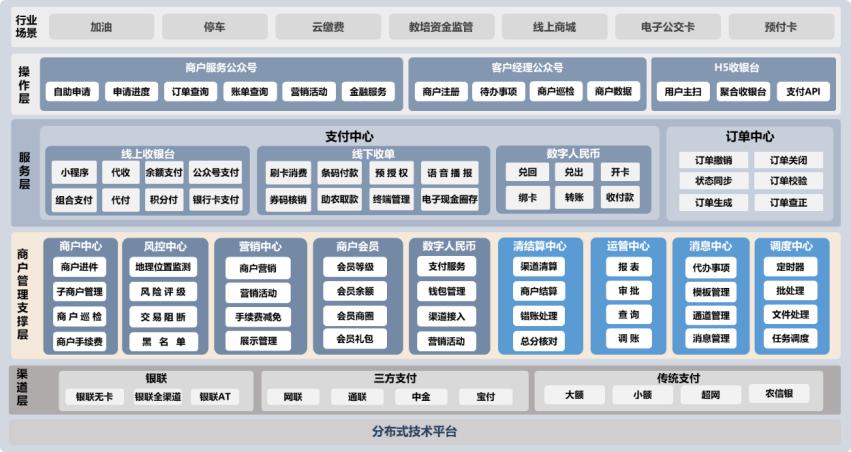

整体架构

-

功能模块聚合支付、电子钱包、条码支付、POS收单、线上收银台、通用缴费、资金监管、集中代收付、外卡收单、集中分账、集中商户管理。

-

技术架构-应用系统采用分布式架构,应用节点可随性能需求进行横向扩展,系统性能与节点个数成线性正关联,应用系统部署容器支持tomcat、jetty等极轻量级容器。

-

服务服务支持分布式部署和横向扩展,兼容微服务模式;对外服务接口:对外服务接口符合标准REST风格,即统一接口、客户端只能发起请求和应用分层三个原则。

-

独立的业务系统提供的接口屏蔽了各支付渠道业务差异,便于网银等渠道快速稳定的接入收单平台,未来有新的支付渠道接入时,不会对现有业务有影响。

-

符合国家规范和金融行业数据规范能满足人民银行、银监等各类信息报送及监管检查系统对收单平台自动提取数据的要求。

-

完成相关数据的整合工作为行方的商业智能系统建设提供有力的数据支持。数据通讯中的敏感数据域采用行方或第三方支付系统提供的加解密算法进行加解密或者数字签名,存储数据中的敏感数据也一样进行处理。

-

支持H5页面能实现应用的快速部署,有可视化开发工具,集成能力较高,支持单点登录、交易联动和汇路管理。前端界面包括业务前端、管理端和运维监控平台。

-

具备优良的平台无关性纯java开发,支持目前主流的主机平台(aix,linux,windows)、数据库(mysql,oracle)、中间件(zookeeper,redis),支持分布式部署,支持负载均衡硬件,系统支持硬件横向扩展。

应用场景

-

小微商户支付场景实现小微商户的线上支付功能,主要包括街边小贩、小便利店、小型餐饮、出租车司机、小型生活服务商等各类商户,该类商户的特征为单笔交易金额较低、交易频率较高,目前已形成条码支付的支付习惯,基本无受理银行卡支付需求。对该类商户,提供基于以码牌为主的聚合微信、支付宝、银联二维码等条码支付服务。

-

中大型商户支付场景向此类商户输出标准化的支付交易及对账接口,实现与中大型商户ERP系统的对接,将银行的支付能力进行输出。通过与POS机具厂商对接,实现智能POS服务,包括智能POS设备管理、在智能POS上聚合银行卡及条码支付功能,并对有需求的商户提供分期、预授权等特殊交易。

-

线上线下兼具商户支付场景对于线上线下同时经营的商户,实现线上收银台功能,并通过与POS机具厂商对接,实现线下智能POS的相关支付功能。如需商户APP,语音播报等功能,通过与其它厂商合作的方式同步开展建设。

-

查缴类商户支付场景实现查缴类商户的线上缴费功能,主要是各类政府机构,如非税、房屋资金监管、房产局、法院等机构。

-

银医通商户支付场景具备银医通商户的线上支付功能,系统向医院提供线上收银台的支付功能,并通过与POS机具厂商对接,实现银医通商户的线下支付功能,如向医院提供智能POS、自助设备支付接口,最终实现多渠道支付对接、统一收银、统一分渠道对账的功能目标。

-

校园一卡通支付场景支持校园一卡通的相关支付场景,银行向学校提供支付接口,提供微信、支付宝等线上支付产品、提供聚合支付服务,并根据学校管理要求支持商户直接入账、学校统一入账后清分至商户、学校与商户分润等多种清算模式。并通过与POS机具厂商对接,实现银行卡支付功能。

-

对接第三方电商平台支持向电商平台提供银行互联网支付平台的微信、支付宝、云闪付的支付产品,并支持一级、二级资金清分,充分解决外部平台的支付结算问题。

相关案例

1. 案例数量:总计20余个。

2. 标杆案例:华夏银行、广州银行、深农商、北部湾银行、九江银行、北京银行、泉州银行、青海农信、广州农商银行、鄞州银行、秦皇岛银行、新加坡起步数字银行、澳门立桥银行、宁波银行、江阴农商、徽商银行

2. 标杆案例:华夏银行、广州银行、深农商、北部湾银行、九江银行、北京银行、泉州银行、青海农信、广州农商银行、鄞州银行、秦皇岛银行、新加坡起步数字银行、澳门立桥银行、宁波银行、江阴农商、徽商银行

其他产品推荐

京公网安备11010802043876

京公网安备11010802043876